Partager Swap Signification

Share Swap est un mécanisme par lequel un actif fondé sur des actions est échangé contre un autre actif fondé sur des actions sur la base d'un ratio d'échange dans les circonstances de fusions, acquisitions ou prises de contrôle.

Comment fonctionne Share Swap?

Lors des fusions et acquisitions, une entreprise paie pour l'acquisition de l'entreprise cible sur le marché libre en émettant ses propres actions aux actionnaires de l'entreprise cible.

Les nouvelles actions sont émises sur la base d'un mécanisme de conversion basé sur les paramètres importants suivants.

- La valeur marchande actuelle de l'entreprise cible

- La valeur marchande actuelle de l'entreprise émettrice

- La prime que l'entreprise émettrice souhaite donner aux actions de l'entreprise cible en fonction des perspectives de croissance

- Une date limite prédéfinie en tant que prix de l'action est un prix dynamique qui change à chaque instant du marché en fonction de la perception qu'ont les acheteurs et les vendeurs du prix du marché en vigueur.

Exemple d'opération d'échange d'actions

Considérons l'acquisition d'une grande entreprise informatique ABC. Elle détient une part de marché importante aux États-Unis mais une présence négligeable sur les marchés européens. La société recherche une croissance inorganique et envisage d'acquérir la société XYZ qui est bien présente sur les marchés européens. ABC peut utiliser ses énormes réserves de liquidités pour acquérir XYZ ou peut conclure un échange d'actions en proposant une transaction à ses actionnaires sur le marché libre.

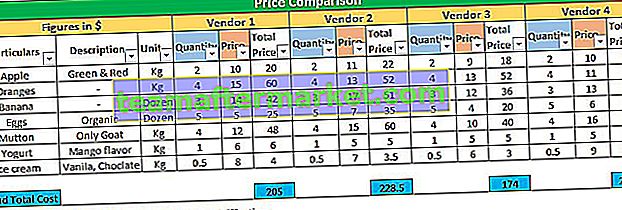

Mais avant de finaliser la transaction, l'entreprise doit prendre en compte certains paramètres tels que la valeur marchande actuelle, le cours actuel de l'action et la date limite. Considérez le tableau suivant. Tous les prix sont en livres sterling .

Comme mentionné précédemment, l'entreprise a deux options pour les actionnaires de l'entreprise cible. Ils peuvent soit céder leurs actions sur le marché libre pour 125 $ avec une prime de 25 $. La deuxième option est que les actionnaires peuvent échanger leurs actions dans un rapport de 1: 8.

Avantages

- Le plus grand avantage du swap d'actions est qu'il limite les transactions en espèces. Même les entreprises riches en liquidités ont du mal à mettre de côté un gros tas de liquidités pour effectuer les transactions de fusions et acquisitions. Par conséquent, un mécanisme d'échange d'actions sans argent comptant aide les entreprises à éliminer le besoin d'effectuer les transactions en espèces. Cela les aide, à leur tour, à réduire les coûts d'emprunt et à éliminer les coûts d'opportunité. Pour les entreprises à court de liquidités, c'est une aubaine car cela les aide à utiliser la valeur marchande actuelle de leurs actifs pour réaliser de telles transactions.

- Le mécanisme d'échange d'actions entraîne moins de charges fiscales et la société nouvellement créée peut se soustraire à l'examen des régulateurs qui surveillent souvent ces transactions de très près. En fait, la nouvelle structure d'entreprise est parfois beaucoup moins assujettie à l'impôt, ce qui permet à l'entreprise acquéreuse de bénéficier de faibles impôts. Un facteur important à cet égard est qu'une telle transaction n'est qu'un échange de capitaux propres. Donc, techniquement, les régulateurs ne peuvent pas les classer comme des transactions assujetties à l'impôt.

- Sur le plan comptable, le cabinet avec sa nouvelle structure peut bénéficier du goodwill créé. Il peut bénéficier du gouvernement. politiques car il emploiera plus de personnes maintenant, il peut obtenir une meilleure prime de ses clients et peut mieux négocier avec les fournisseurs en raison de l'augmentation de la part de marché.

Désavantages

- Il y a un échange de capitaux propres dans le swap d'actions - c'est-à-dire des transactions sans numéraire. Lorsque les actions échangent des mains, les promoteurs, les propriétaires ou les grands actionnaires pourraient devoir diluer leur participation, ce qui entraînerait une dilution du pouvoir dans la structure de l'entité nouvellement formée.

- Comme mentionné précédemment, en raison de l'échange de capitaux propres, les parties prenantes ont moins de prise sur l'entreprise. Cela pourrait conduire à moins de profits pour les actionnaires. Pour la direction, cela peut entraîner plus de retards dans l'exécution des décisions car il y a de nouvelles parties dont le consentement est devenu d'autant plus important maintenant. En fait, dans certains scénarios, la structure de l'entreprise nouvellement formée peut elle-même devenir sujette à des prises de contrôle et à des acquisitions hostiles.

Limites

- En contribuant à des prises de contrôle hostiles, un échange d'actions peut être un cauchemar pour la direction de l'entreprise cible. Ils peuvent être acquis à tout moment s'ils détiennent des facilités sur la gestion de l'entreprise. Ainsi, les économistes reprochent souvent aux échanges d'actions d'être favorables aux capitalistes et de favoriser les riches.

- Le swap d'actions comporte un risque de synergie inhérent. Que se passe-t-il si l'entité nouvellement créée est trop grande pour se maintenir ou grignoter la part de marché de l'autre ou conduire au mécontentement de la main-d'œuvre en raison de cultures de travail contrastées? Un tel scénario peut conduire à des résultats désastreux.

Points importants à noter

- L'opération d'échange d'actions a la plus grande application dans le cadre des fusions et acquisitions. Il aide vos actifs (capitaux propres) à acheter la société cible en utilisant les capitaux propres comme devise en éliminant tout coût de portage ou risque de transactions basées sur la trésorerie.

- Le mécanisme fonctionne de manière à ce que la société acquéreuse propose un accord aux actionnaires de la société cible pour qu'ils perdent leurs actions en échange de nouvelles actions émises par la société acquéreuse.

- Le plus souvent, c'est une position très avantageuse pour les actionnaires de l'entreprise cible car ils obtiennent une prime. Pour les actionnaires de l'entreprise acquéreuse, cela conduit à une dilution de la valeur intrinsèque de l'action à court terme

- Le plus souvent ignoré, mais également, le plus important est le risque de synergie inhérent à l'opération d'échange d'actions. Ceci est partagé par les actionnaires des deux entreprises.

Conclusion

Pour les entreprises riches en liquidités, l'échange d'actions peut être un mécanisme de prise de contrôle hostile pour les entreprises cibles qui sont attractives en raison de leur capacité à faire des profits et des opportunités de croissance prévues, mais leur direction n'est pas désireuse de développer l'activité. Les actionnaires de ces entreprises seront plus qu'intéressés à vendre leurs actions à l'entreprise acheteuse sur le marché libre. Ainsi, l'échange d'actions fournit un mécanisme tiré par les cheveux pour changer la gestion averse au risque avec une gestion axée sur la croissance, agressive et favorable au marché.