Qu'est-ce que Prime Brokerage?

Le courtage de premier ordre fait généralement référence à la gamme de services que les institutions financières telles que les banques d'investissement offrent aux clients, généralement avec des besoins financiers plus complexes tels que le prêt de titres, les services de dépositaire, la gestion de trésorerie, les exécutions d'opérations à effet de levier. Le plus souvent, ces services sont fournis par les banques d'investissement aux hedge funds.

Exemples de Prime Brokerages

Certains des exemples de prime brokers du secteur financier sont les suivants :

Services offerts par Prime Brokerage

# 1 - Prêt de titres

Un institut financier peut souhaiter être à découvert sur une société particulière (c'est-à-dire vendre le titre), mais se rend compte qu'il n'en est pas propriétaire. C'est dans de tels cas qu'un courtage de premier ordre sert à créer de l'efficacité sur le marché en prêtant des actions ou des actions que le client souhaite vendre. Cela facilitera l'efficacité sur les marchés

# 2 - Revenu de remise

De même, il peut également emprunter des titres à un hedge fund et prêter à d'autres clients dans le besoin, qui souhaiteraient vendre à découvert. Ainsi, ce mécanisme aide les clients à avoir un revenu de rabais sur les titres qu'ils ont prêtés en capitalisant sur les spreads

# 3 - Services de garde

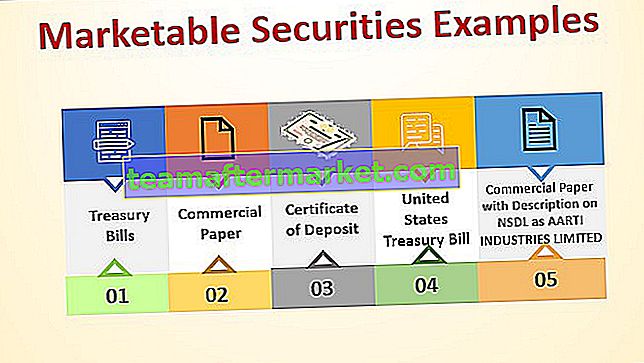

Un prime broker peut également prendre la garde de tous les titres que le client possède, qu'il s'agisse d'actions, d'obligations, d'options, de contrats à terme, de swaps, etc. Un décompte systématique de tous les titres est tenu et fourni quotidiennement par le biais de rapports aux clients

# 4 - Services de trading

Un prime broker peut agir en tant qu'intermédiaire auprès du client ou du hedge fund pour lui permettre de faciliter toutes les transactions, que ce soit sur des titres comme les actions, des titres à revenu fixe comme les obligations, des dérivés exotiques comme les credit default swaps, etc. pour assurer la bonne facilitation des transactions entre le client et l'autre contrepartie

# 5 - Services administratifs

Ils fournissent également des services administratifs aux hedge funds afin de rapprocher leurs livres au quotidien et de fixer une VNI (Net Asset Value) quotidienne pour ces hedge funds. Ainsi, ils sont des organes responsables de tous les actifs détenus par l'entreprise, garantissant ainsi qu'il n'y a aucune base frauduleuse pour les transactions et pour la déclaration des chiffres et des valeurs.

# 6 - Services analytiques

Dans les maisons des principaux courtiers, ils ont tendance à fournir des services auxiliaires aux clients, tels que des services d'analyse. Ils ont tendance à enregistrer l'attribution de performance puis à donner une classification de l'exposition, que ce soit dans des produits comme les actions, les actions, les devises, etc. les portefeuilles et ainsi prendre la bonne décision.

# 7 - Capacité à créer des produits

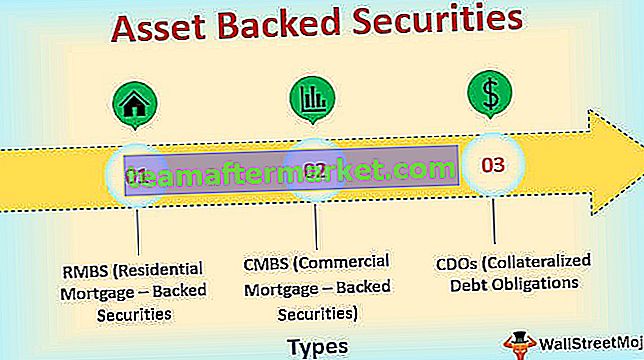

Supposons qu'un gestionnaire de fonds spéculatifs repère une nouvelle opportunité mais qu'il ne dispose pas du produit financier sur le marché pour capitaliser sur l'opportunité, ce sont les prime brokers qui ont tendance à combler le vide en concevant le produit souhaité par les clients. Avant la bulle immobilière de 2008, peu de gérants de hedge funds souhaitaient acheter un credit default swap sur les obligations titrisées avec des hypothèques sous-jacentes. Ce sont les prime brokers ou les banques d'investissement qui ont ensuite créé des produits exotiques comme les CDS (Credit Default Swaps) sur les obligations hypothécaires jusque-là inconnus.

# 8 - Autorisation de titrisation

Lorsqu'une banque se rend compte qu'elle a trop d'actifs toxiques dans son bilan, elle s'adresse à un prime broker pour l'aider à décoller en les convertissant en titres, via le processus de titrisation, qui peuvent désormais être négociés. Ainsi, il existe maintenant un tout nouveau marché pour ces prêts et il n'est plus dans les livres des banques.

# 9 - Services de règlement en espèces et de transaction

Les prime brokers fournissent également certaines liquidités et facilitent également les comptes de compensation et les règlements pour les fonds spéculatifs et d'autres clients.

Limites

- Utilisation abusive des produits créés - Les courtiers de premier ordre ont la possibilité de créer des produits dérivés exotiques tels que les swaps sur défaillance de crédit et les titres de créance garantis (CDO). Cependant, lors de la bulle immobilière de 2008, ces produits ont été assez mal utilisés et vendus de manière excessive par les prime brokerages et les banques d'investissement. C'est quand les défauts ont augmenté; ces banques ont été confrontées à une crise de liquidité.

- Servir uniquement les grands clients - Ces courtiers de premier ordre n'acceptent plus que de gros clients, tels que des fonds spéculatifs avec une valeur nette suffisante, pour l'ensemble de leur gamme de services, tandis que les petites entreprises de négociation et d'investissement peuvent ne pas être en mesure de traiter directement avec ces courtiers de premier ordre. .

Les points importants

- La Deutsche Bank avait annoncé qu'elle fermerait son activité commerciale, ce qui pourrait entraîner des suppressions d'emplois d'environ 18000

Conclusion

- Le courtage principal sert d'intermédiaire financier important en fournissant des services de négociation, de dépositaire, de règlement et d'investissement aux institutions financières telles que les fonds spéculatifs et d'autres grands négociants. Ces institutions financières contribuent à créer de meilleures efficiences sur les marchés, et les prime brokerages jouent un rôle important pour les faciliter.

- Cependant, ces maisons de courtage auraient été responsables de la chute de l’économie en raison de produits exotiques et de risques moraux qui existaient autrefois dans le secteur des services financiers. Plusieurs contrôles et réglementations sont désormais en place pour assurer le suivi des activités.

- Néanmoins, ces courtiers de premier ordre jouent un rôle important dans la création d'un marché qui assurerait une circulation fluide des échanges, des capitaux et de l'argent entre les institutions, assurant ainsi une plus grande efficacité sur le marché dans son ensemble.