Financement des acquisitions Signification

Le financement d'une acquisition est le processus par lequel une entreprise qui envisage d'acheter une autre entreprise essaie d'obtenir un financement via la dette, les capitaux propres, les actions privilégiées ou l'une des nombreuses méthodes alternatives disponibles. Il s’agit d’une tâche complexe qui nécessite une bonne planification. Ce qui la rend complexe, c'est le fait que, contrairement à d'autres achats, la structure de financement des fusions et acquisitions peut comporter de nombreuses permutations et combinaisons.

Comment financer une acquisition d'entreprise?

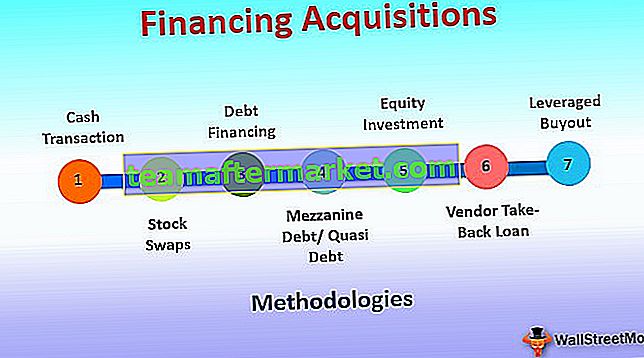

Il existe de nombreuses façons de financer l'acquisition d'entreprise. Les méthodologies populaires sont énumérées ci-dessous.

- # 1 - Transaction en espèces

- # 2 - Swaps d'actions

- # 3 - Financement par emprunt

- # 4 - Dette mezzanine / quasi-dette

- # 5 - Investissement en actions

- # 6 - Prêt de reprise du vendeur (VTB) ou financement du vendeur

- # 7 - Rachat par effet de levier: un mélange unique de dette et de capitaux propres

Veuillez noter que dans les grandes acquisitions, le financement de l'acquisition d'une entreprise peut être une combinaison de deux ou plusieurs méthodes.

# 1 - Transaction en espèces

Dans une transaction entièrement en espèces, la transaction est simple. Les actions sont échangées contre des espèces. Dans le cas d'une transaction entièrement en numéraire, la partie capitaux propres du bilan de la société mère est inchangée. Ce type de transaction a lieu principalement lorsque la société acquéreuse est beaucoup plus grande que la société cible et qu'elle dispose de réserves de trésorerie substantielles.

À la fin des années 80, la plupart des grandes opérations de fusion-acquisition étaient entièrement payées en espèces. Le stock représentait moins de 2%. Mais après une décennie, la tendance s'est totalement inversée. Plus de 50% de la valeur de toutes les transactions importantes ont été entièrement payées en stock, tandis que les transactions en espèces ont été réduites à seulement 15% à 17%.

Ce changement était assez tectonique car il modifiait les rôles des parties concernées. Dans une transaction au comptant, les rôles des deux parties étaient clairement définis et le troc de l'argent contre des actions représentait un simple transfert de propriété. Le principe principal des transactions entièrement en espèces était qu'une fois que l'acquéreur paie en espèces au vendeur, il acquiert automatiquement tous les risques de l'entreprise. Cependant, dans un échange d'actions, les risques sont partagés dans la proportion de propriété dans l'entité nouvelle et issue du regroupement. Bien que la proportion de transactions en espèces ait considérablement diminué, elle n'est pas devenue totalement redondante. Par exemple, une annonce très récente de Google à la société de logiciels cloud Apigee dans le cadre d'une transaction évaluée à environ 625 millions de dollars. Il s'agit d'une transaction entièrement en espèces avec 17,40 $ payés pour chaque action.

source: reuters.com

Dans un autre cas, Bayer a prévu d'acquérir la société américaine de semences Monsanto dans le cadre d'un accord de 128 dollars par action qui est présenté comme la plus grande transaction au comptant de l'histoire.

# 2 - Swaps d'actions

Pour les sociétés dont les actions sont cotées en bourse, une méthode très courante consiste à échanger les actions de l'acquéreur contre celles de la société cible. Pour les entreprises privées, c'est une option judicieuse lorsque le propriétaire de Target souhaite conserver une certaine participation dans l'entité fusionnée. Si le propriétaire de la société cible est impliqué dans la gestion active des opérations et que le succès de l'entreprise dépend de sa compétence, alors l'échange d'actions est un outil précieux.

Une évaluation appropriée des actions est de la plus haute importance en cas d'échange d'actions pour des sociétés privées. Les banquiers d'affaires expérimentés suivent certaines méthodologies pour évaluer les actions telles que:

- 1) Analyse des entreprises comparables

- 2) Analyse de l'évaluation des transactions comparables

- 3) Évaluation DCF

source: koreaherald.com

# 3 - Financement par emprunt

L'un des moyens les plus privilégiés de financer les acquisitions est le financement par emprunt. Payer en espèces n'est pas le fort de nombreuses entreprises ou c'est quelque chose que leur bilan ne permet pas. On dit également que la dette est la méthode la moins chère pour financer une offre de fusion et acquisition et qu'elle en a de nombreuses formes.

Habituellement, la banque, lors du décaissement des fonds pour l'acquisition, examine les flux de trésorerie projetés de la société cible, ses passifs et ses marges bénéficiaires. Ainsi, en tant que condition préalable, la santé financière des deux sociétés, de la cible ainsi que de l'acquéreur est analysée en profondeur.

Une autre méthode de financement est le financement adossé à des actifs, dans lequel les banques prêtent un financement basé sur les garanties de la société cible proposée. Ces garanties concernent les immobilisations, les stocks, la propriété intellectuelle et les créances.

La dette est l'une des formes de financement d'acquisitions les plus recherchées en raison du coût du capital inférieur à celui des capitaux propres. De plus, il offre également des avantages fiscaux. Ces dettes sont pour la plupart des dettes Senior ou Revolver, assorties d'un taux d'intérêt bas et le quantum est plus réglementé. Le taux de rendement est généralement un coupon fixe / flottant de 4% à 8%. Il y a aussi la dette subordonnée, où les prêteurs sont agressifs dans le montant du prêt décaissé mais ils facturent un taux d'intérêt plus élevé. Parfois, il y a aussi un élément d'équité impliqué. Le taux du coupon pour ceux-ci est généralement de 8% à 12% fixe / flottant.

source: streetinsider.com

# 4 - Dette mezzanine / quasi-dette

Le financement mezzanine est une forme fusionnée de capital avec des caractéristiques à la fois de dette et de capitaux propres. Elle est similaire à la dette subordonnée par nature mais s'accompagne d'une option de conversion en capitaux propres. Les sociétés cibles avec un bilan solide et une rentabilité constante sont les mieux adaptées au financement mezzanine. Ces entreprises n'ont pas une base d'actifs solide, mais se vantent de flux de trésorerie constants. La dette mezzanine ou quasi-dette porte un coupon fixe compris entre 12% et 15%. C'est légèrement plus élevé que la dette subordonnée.

L'intérêt du financement mezzanine réside dans sa flexibilité. C'est un capital à long terme qui a le potentiel de stimuler la croissance de l'entreprise et la création de valeur.

# 5 - Investissement en actions

On sait que la forme de capital la plus chère est les fonds propres et il en va de même pour le financement d’acquisitions. L'équité a une prime car elle comporte un risque maximal. Le coût élevé est en fait la prime de risque. Le risque découle du fait de n'avoir aucun droit sur les actifs de l'entreprise.

Les acquéreurs qui ciblent des entreprises opérant dans des secteurs volatils et dont les flux de trésorerie disponibles sont instables optent généralement pour un financement par actions plus important. En outre, cette forme de financement permet une plus grande flexibilité car il n'y a pas d'engagement de paiements périodiques prévus.

L'une des caractéristiques importantes du financement des acquisitions par capitaux propres est la renonciation à la propriété. Les investisseurs en actions peuvent être des sociétés, des sociétés de capital-risque, des capitaux privés, etc. Ces investisseurs assument une certaine part de propriété ou de représentation au conseil d'administration.

source: bizjournals.com

# 6 - Prêt de reprise du vendeur (VTB) ou financement du vendeur

Toutes les sources de financement ne sont pas externes. Parfois, l'acquéreur cherche également un financement auprès des entreprises cibles. L'acheteur y recourt généralement lorsqu'il éprouve des difficultés à obtenir des capitaux extérieurs. Certaines des méthodes de financement du vendeur sont la note, les compléments de prix, les retards de paiement, les accords de consultation, etc. transaction à une date ultérieure.

En savoir plus sur le prêt de reprise fournisseur ici.

# 7 - Rachat par effet de levier: un mélange unique de dette et de capitaux propres

Nous avons compris les caractéristiques des investissements en dette et en actions, mais il existe certainement d'autres formes de structuration de la transaction. L'une des formes les plus populaires de fusions-acquisitions est le rachat par effet de levier. Techniquement défini, le LBO est un achat d'une entreprise publique / privée ou des actifs d'une entreprise qui est financé par un mélange de dette et de capitaux propres.

Les rachats par effet de levier sont assez similaires aux opérations de fusion et acquisition habituelles, mais dans ces dernières, on suppose que l'acheteur se décharge de la cible à l'avenir. Il s'agit plus ou moins d'une autre forme de prise de contrôle hostile. C'est une façon de remettre sur les rails les organisations inefficaces et de recalibrer la position de la direction et des parties prenantes.

Le ratio d'endettement est supérieur à 1,0x dans ces situations. La composante dette est de 50 à 80% dans ces cas. Les actifs de l'acquéreur et de la société cible sont traités comme des sûretés garanties dans ce type d'opération commerciale.

Les sociétés impliquées dans ces transactions sont généralement matures et génèrent des flux de trésorerie opérationnels constants. Selon Jennifer Lindsey dans son livre The Entrepreneur's Guide to Capital , la meilleure solution pour un LBO réussi sera celle en phase de croissance du cycle de vie de l'industrie, disposeront d'une formidable base d'actifs comme garantie pour d'énormes prêts et mettra en vedette la crème de la. crème en gestion.

Maintenant, avoir une base d'actifs solide ne signifie pas que les flux de trésorerie peuvent passer au second plan. Il est impératif que la société cible dispose d'un flux de trésorerie solide et cohérent avec des exigences de capital minimales. Le faible niveau de capital requis découle de la condition que la dette qui en résulte doit être remboursée rapidement.

Certains des autres facteurs qui accentuent les perspectives de réussite d'un LBO sont une position dominante sur le marché et une base de clients solide. Il ne s'agit donc pas seulement de données financières!

En savoir plus sur LBO -

- referenceforbusiness.com

- fortune.com

- go4funding.com

Si vous voulez apprendre la modélisation LBO de manière professionnelle, alors vous voudrez peut-être regarder plus de 12 heures de cours de modélisation LBO

Maintenant que nous avons un certain savoir sur les LBO, voyons un peu son histoire. Cela nous aidera à comprendre comment il a vu le jour et à quel point il est pertinent aujourd'hui.

Les LBO se sont envolés à la fin des années 1980 au milieu de la frénésie de la junk bond-finance. La plupart de ces rachats ont été financés sur le marché des obligations à haut rendement et la dette était essentiellement de nature spéculative. À la fin de 1980, le marché des junk bond s'est effondré, la spéculation excessive s'est calmée et les LBO ont perdu de leur vitesse. Ce qui a suivi un mécanisme de réglementation plus strict, des règles d'exigence de capital strictes, en raison desquelles les banques commerciales ont perdu tout intérêt à financer les transactions.

source: econintersect.com

Le volume des opérations de LBO a repris au milieu des années 2000 en raison de la participation croissante des sociétés de capital-investissement qui ont obtenu des fonds auprès d'investisseurs institutionnels. Le financement obligataire à haut rendement a cédé la place aux prêts syndiqués à effet de levier comme principale source de financement.

L'idée centrale des LBO est de contraindre les organisations à produire un flux régulier de flux de trésorerie disponibles pour financer la dette contractée pour leur acquisition. Il s'agit principalement d'empêcher le détournement des flux de trésorerie vers d'autres entreprises non rentables.

Le tableau ci-dessous montre qu'au cours des trois dernières décennies, les objectifs de rachat ont généré un flux de trésorerie disponible plus important et ont entraîné des dépenses en capital moins élevées que leurs homologues non LBO.

source: econintersect.com

Le pour et le contre sont les deux faces d'une même médaille et les deux coexistent. Les LBO ont donc aussi leur part d'inconvénients. Le lourd fardeau de la dette augmente les risques de défaut pour les objectifs de rachat et devient plus exposé aux ralentissements du cycle économique.

KKR a acheté TXU Corp. pour 45 milliards de dollars en 2007. Cela a été présenté comme l'un des plus grands LBO de l'histoire, mais en 2013, la société a déposé son bilan. Ce dernier était accablé de plus de 40 milliards de dollars de dettes et les conditions défavorables de l'industrie pour le secteur américain des services publics ont aggravé les choses. Un événement a conduit à l'autre et finalement et tout à fait, malheureusement, bien sûr, TXU Corp. a déposé son bilan.

Mais cela signifie-t-il que les LBO ont été mis sur la liste noire par les entreprises américaines? "Non". L'accord Dell-EMC conclu en septembre 2016 est une indication assez claire que les rachats par effet de levier sont de retour. L'accord vaut environ 60 milliards de dollars, dont les deux tiers sont financés par emprunt. L'entité nouvellement créée produira-t-elle suffisamment de flux de trésorerie pour couvrir l'énorme dette et se frayer un chemin à travers les complexités de l'accord?

source: ft.com

La flexibilité et l'adéquation sont le nom du jeu

Le financement des acquisitions peut être obtenu sous diverses formes, mais ce qui compte le plus, c'est son niveau optimal et son adéquation avec la nature et les objectifs plus larges de la transaction. Concevoir la structure de financement en fonction de l'adéquation de la situation est le plus important. En outre, la structure du capital doit être suffisamment flexible pour être modifiée en fonction de la situation.

La dette est sans aucun doute moins chère que les capitaux propres, mais les exigences en matière d'intérêts peuvent réduire la flexibilité d'une entreprise. Les dettes importantes conviennent mieux aux entreprises qui arrivent à maturité avec des flux de trésorerie stables et qui ne sont pas tenues de faire des dépenses d'investissement substantielles. Les entreprises qui envisagent une croissance rapide, ont besoin d'énormes quantités de capital pour leur croissance et sont en concurrence sur des marchés volatils sont des candidats plus appropriés pour les capitaux propres. Alors que la dette et les capitaux propres partagent le plus gros gâteau, il existe également d'autres formes qui trouvent leur existence en raison du caractère unique de chaque transaction.