Qu'est-ce que l'exposition au risque?

L'exposition au risque dans une entreprise ou un investissement est la mesure de la perte future potentielle due à un événement ou à une activité commerciale spécifique et est calculée comme la probabilité du pair multipliée par la perte attendue due à l'impact du risque.

Le calcul de la probabilité liée à un certain événement entraînant une perte pour l'entreprise est une partie importante de l'analyse des risques et, par conséquent, comprendre, estimer et prendre les précautions nécessaires pour éviter ou minimiser ce risque est une décision importante pour la direction.

Comment calculer l'exposition au risque?

Bien que certains risques liés à l'entreprise ne puissent être prédits et contrôlés, les risques prévisibles et gérables sont calculés à l'aide de la formule suivante:

Formule d'exposition au risque = probabilité d'événement * perte due au risque (impact)Exemple

Il existe 3 options d'investissement disponibles pour un investisseur dont il doit décider. Un investisseur souhaite investir 500 000 $ sur le marché pendant 1 an.

Un investisseur doit décider dans quelle option d'investissement il préfère investir. Bien que l'option d'investissement C semble attrayante avec des rendements plus élevés, le risque est également plus élevé, 12%.

Si un investisseur décide de diviser l'investissement en trois options, l'exposition au risque sera ajustée et il bénéficiera des trois investissements.

La colonne de risque dans le tableau représente la probabilité de perte sur investissement.

Types d'exposition au risque avec exemple

Il existe quatre types d'exposition aux risques:

Vous pouvez télécharger ce modèle Excel d'exposition au risque ici - Modèle Excel d'exposition au risque# 1 - Exposition aux transactions

L'exposition à la transaction se produit en raison des variations du taux de change en devises. Une telle exposition est confrontée à une entreprise opérant à l'international ou dépendante de composants, qui doivent être importés d'autres pays, ce qui entraîne une transaction en devises. Les achats et les ventes, les prêts et les emprunts impliquant des devises étrangères doivent faire face à des risques liés aux transactions.

Risque suivant lié à l'exposition à la transaction:

- Taux de change: il survient en cas de différence entre la date du contrat de transaction effectué et la transaction exécutée. Par exemple, achat de crédit, contrats à terme, etc.

- Risque de crédit: risque de défaut au cas où l'acheteur ou l'emprunteur ne serait pas en mesure de payer.

- Risque de liquidité: dans le cas de contrats impliquant des paiements à échéance future libellés en devises étrangères qui pourraient affecter la crédibilité de l'acheteur ou de l'emprunteur.

L'exposition aux transactions est principalement gérée en utilisant divers contrats dérivés pour se couvrir, de sorte que le risque découlant de ces transactions n'affectera pas les revenus ou les dépenses.

Exemple

Les fabricants indiens de mobiles opérant en Inde doivent importer certaines pièces internes de mobiles depuis la Chine et les États-Unis. Prix des importations totales des pièces nécessaires à la fabrication d'un seul téléphone portable coûtant 500 ¥ et 50 $. L'entreprise fabrique 100 000 mobiles chaque mois.

Taux de change actuel

Coût de fabrication actuel d'une seule unité

Taux de change actuel

Changement du coût de fabrication par unité

Coût de fabrication total

Le coût de fabrication par mois a augmenté de ₹ 5,00,00,000 en raison d'une variation du taux de change.

# 2 - Exposition en fonctionnement

Mesure du cash-flow opérationnel des activités impacté par une variation du taux de change qui se traduit par une variation du résultat. L'effet concurrentiel et l'effet de conversion se produiront dans le cas des multinationales par rapport aux entreprises locales opérant dans leur pays d'origine. Ce risque est géré en adoptant une stratégie de tarification appropriée et en réduisant les coûts grâce aux opérations locales, à l'externalisation, etc.

Exemple

Le fabricant américain de réfrigérateurs opérant sur le marché indien fait face à une perte en raison de l'appréciation du dollar, ce qui entraîne une diminution des flux de trésorerie liés à l'exploitation.

# 3 - Exposition de traduction

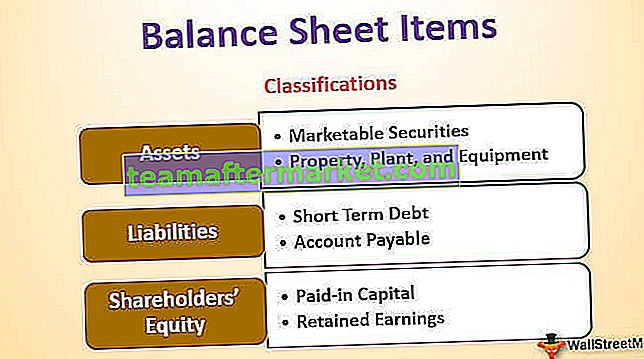

L'exposition à la conversion résulte de variations d'actifs ou de passifs du bilan d'une multinationale ayant une filiale dans un pays étranger lors de la présentation de ses états financiers consolidés. Il mesure les variations de la valeur des actifs et des passifs de la société en raison des fluctuations du taux de change. L'exposition à la conversion n'affecte pas les flux de trésorerie d'exploitation de la société ni les bénéfices provenant de l'étranger, mais ce risque survient uniquement lors de la présentation des états financiers consolidés.

L'exposition de traduction est gérée par l'utilisation de stratégies dérivées en devises, pour éviter toute ambiguïté dans l'esprit des investisseurs de la société. La société accepte certaines méthodes tout en conservant des états financiers.

Diverses méthodes

- Méthode actuelle / non courante

- Méthode monétaire / non monétaire

- Temporel

- Taux actuel

Exemple

Une société américaine a une filiale en Europe utilise diverses méthodes tout en déclarant ce qui suit est une méthode pour calculer l'exposition de conversion. Voici une méthode monétaire / non monétaire.

# 4 - Exposition économique

Changement de valeur de l'entreprise en raison d'un changement du taux de change. Valeur de l'entreprise calculée en actualisant les flux de trésorerie futurs actualisés à un certain taux. L'exposition économique est un mélange d'éléments pertinents dans les opérations des entreprises liés au risque de transaction et au risque de conversion. L'exposition opérationnelle et l'exposition aux transactions de la société entraînent une exposition économique à une entreprise. L'exposition économique existe toujours dans les affaires en raison de sa nature continue. Les calculs de la valeur actuelle appliqués à tous les flux de trésorerie futurs de l'entreprise selon les variations attendues et réelles du taux de change affectent la valeur de l'entreprise.

Exemple

Une société américaine opérant par l'intermédiaire d'une filiale en Europe fait face à une perte due à une variation du taux de change en un an.

Le revenu a changé en raison de la fluctuation du taux de change, ce qui modifiera le revenu d'exploitation et la valeur d'une entreprise.

Conclusion

L'exposition au risque est importante à prendre en compte dans toute entreprise, qu'elle soit grande ou petite, car elle nous donne une estimation du risque encouru lors de la réalisation de certaines activités, des changements de politique ou des changements d'exploitation. Le changement du taux de change est une partie importante du monde des affaires d'aujourd'hui puisque l'importation et l'exportation, l'externalisation des services est une grande partie des affaires de nombreuses organisations multinationales. De nombreuses entreprises opérant sur le marché intérieur ont encore besoin d'aide par le biais des importations et bénéficient des exportations. Une tarification, une politique et une stratégie d'exploitation appropriées aideront une entreprise à gérer son exposition globale au risque.