Quel est le coût marginal du capital?

Le coût marginal du capital est le coût total combiné de la dette, des capitaux propres et des préférences en tenant compte de leurs poids respectifs dans le capital total de l'entreprise, ce coût indiquant le coût de la levée de tout capital supplémentaire pour l'organisation qui aide à analyser diverses alternatives. de financement ainsi que de prise de décision.

Formule

Coût marginal du capital = coût du capital de la source du nouveau capital levéLe coût marginal pondéré du capital Formule = Il est calculé au cas où les nouveaux fonds proviennent de plus d'une source et il est calculé comme suit:

Coût marginal pondéré du capital = (Proportion de la source 1 * Coût après impôt de la source 1 ) + (Proportion de la source 2 * Coût après impôt de la source 2 ) +…. + (Proportion de la source * Coût de la source après impôt) )

Exemples

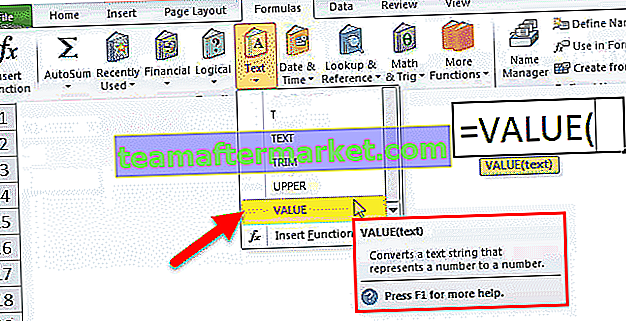

Vous pouvez télécharger ce modèle Excel du coût marginal du capital ici - Modèle Excel du coût marginal du capitalExemple 1

La structure actuelle du capital de la société a des fonds provenant de trois sources différentes, à savoir les capitaux propres, les actions privilégiées et la dette. Maintenant, l'entreprise veut développer ses activités actuelles et à cette fin, elle veut lever des fonds de 100 000 $. La société a décidé de lever des capitaux en émettant des capitaux propres sur le marché car, selon la situation actuelle d'une entreprise, il est plus possible pour l'entreprise de lever des capitaux par l'émission de capitaux propres plutôt que par la dette ou le capital-actions privilégié. Le coût d'émission des actions est de 10%. Quel est le coût marginal du capital?

Solution:

C'est le coût de la levée d'un dollar supplémentaire d'un fonds sous forme de fonds propres, de dette, etc. Dans le cas présent, la société a levé les fonds en émettant les actions supplémentaires sur le marché pour 100000 $ dont le coût est de 10% ainsi le coût marginal du capital de la levée de nouveaux fonds pour l'entreprise sera de 10%.

Exemple # 2

La société a une structure de capital et le coût après impôts comme indiqué ci-dessous à partir de différentes sources de financement.

La firme souhaite encore lever le capital de 800 000 $ alors qu'elle prévoit d'étendre son projet. Vous trouverez ci-dessous les détails des sources à partir desquelles le capital est levé. Le coût de la dette après impôts restera le même que celui présent dans la structure existante. Calculez le coût marginal du capital de l'entreprise.

Solution:

Calcul du coût marginal pondéré du capital:

WMCC = (50% * 13%) + (25% * 10%) + (25% * 8%)

WMCC = 6,50% + 2,50% + 2,00%

WMCC = 11%

Ainsi, le coût marginal pondéré du capital de mobilisation de nouveaux capitaux est de 11%.

Veuillez vous référer au modèle Excel ci-dessus pour le calcul détaillé.

Avantages

Certains des avantages sont les suivants:

- Il vise à modifier le coût global du capital en raison de la levée d'un dollar de plus du fonds.

- Il aide à prendre la décision de lever ou non des fonds supplémentaires pour l'expansion de l'entreprise ou de nouveaux projets en actualisant les flux de trésorerie futurs avec un nouveau coût du capital.

- Il aide à décider par quels moyens les nouveaux fonds à lever et dans quelle proportion.

Désavantages

Certains des inconvénients sont les suivants:

- Il ignore les implications à long terme de la levée d'un nouveau fonds.

- Il ne vise pas à maximiser la richesse de l'actionnaire contrairement au coût moyen pondéré du capital.

- Ce concept ne peut pas être appliqué à une nouvelle entreprise.

Les points importants

Le coût marginal du capital est le coût de la levée d'un dollar supplémentaire d'un fonds sous forme de fonds propres, de dette, etc. C'est le taux de rendement combiné requis par les créanciers et les actionnaires pour le financement de fonds supplémentaires de l'entreprise.

Le coût marginal du capital augmentera en tranches et non de manière linéaire, car une entreprise peut décider de financer une partie définie d'un nouvel investissement en réinvestissant les bénéfices ou en augmentant la majorité par dette et / ou part préférentielle afin de pouvoir maintenir l'objectif la structure du capital. Il est à noter que le réinvestissement des bénéfices peut se faire sans entraver le coût des fonds propres. Mais au fur et à mesure que le capital proposé dépasse le montant consolidé des bénéfices non répartis et de la dette et / ou des actions privilégiées qui sont levées afin de maintenir la structure du capital cible, le coût du capital augmentera également.Conclusion

Il s'agit du coût moyen pondéré du nouveau financement en capital proposé calculé en utilisant leurs pondérations correspondantes. Le poids marginal implique le poids de cette source supplémentaire de financement parmi l'ensemble du financement proposé. Dans le cas où une entreprise décide de lever des fonds supplémentaires via diverses sources par le biais desquelles un financement a déjà été effectué plus tôt et que la levée supplémentaire du fonds sera dans le même rapport que précédemment, le coût marginal du capital sera le même. du coût moyen pondéré du capital.

Mais dans le scénario réel, il peut arriver que des fonds supplémentaires soient levés avec différents composants et / ou selon des poids différents. En cela, le coût marginal du capital ne sera pas égal au coût moyen pondéré du capital.