Qu'est-ce que le risque de paiement anticipé?

Les risques de remboursement anticipé font référence au risque de perdre tous les paiements d'intérêts dus sur un prêt hypothécaire ou un titre à revenu fixe en raison du remboursement anticipé du principal par l'emprunteur. Le risque de remboursement anticipé entraîne la perte du paiement d'intérêts potentiel et les obligations de prêt sont acquittées prématurément par l'emprunteur. Ce risque est le plus pertinent dans les emprunts hypothécaires qui sont normalement obtenus pour des périodes plus longues de 15 à 30 ans et du point de vue de l'emprunteur, il est logique de rembourser tôt pour éviter des paiements d'intérêts importants en raison de la longue période de ces prêts.

Du point de vue du prêteur, ce risque présente un défi pertinent car il entraîne un problème de déploiement de fonds excédentaires chaque fois qu'un remboursement a lieu, ainsi que la perte de paiements d'intérêts préfixés qui peuvent ne pas être possibles à déployer au même taux en cas de remboursement anticipé. En bref, remboursement anticipé, le risque est le risque que les emprunteurs remboursent par anticipation lorsque les taux d'intérêt baissent.

Comment le risque de remboursement anticipé affecte les investissements?

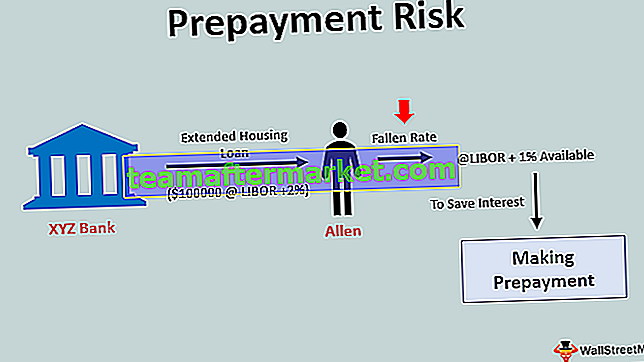

Un exemple simple pour élucider ce point est partagé ci-dessous:

La banque XYZ a accordé un prêt au logement à Allen pour 100 000 $ au LIBOR + 2% pendant 20 ans. Après 2 ans, les taux ont baissé, ce qui a donné le même prêt disponible à Allen auprès d'ABC Bank @LIBOR + 1%. Pour économiser le paiement des intérêts en raison de la réduction du taux d'intérêt, Allen ferme son compte de prêt en effectuant un paiement anticipé à la banque XYZ qui s'est cristallisé en un risque de paiement anticipé pour la banque XYZ.

Le risque de remboursement anticipé est largement influencé par les changements de taux d'intérêt et peut être classé principalement en deux composantes:

- La baisse des taux d'intérêt entraînant un risque de contraction lorsque les titres adossés à des hypothèques auront une échéance plus courte que l'échéance initiale en raison de la fermeture anticipée de mes emprunteurs entraînant une baisse des taux d'intérêt.

- Augmentation du taux d'intérêt entraînant un risque d'extension où les remboursements anticipés seront inférieurs aux prévisions à mesure que les taux d'intérêt augmenteront et que les emprunteurs continueront de rester plutôt que d'effectuer des paiements anticipés, ce qui entraînera une échéance plus longue que l'échéance initiale (les hypothèses relatives au remboursement anticipé seront plus élevées que les remboursements anticipés réels) en raison de l'augmentation des taux d'intérêt.

Exemple pratique de risque de paiement anticipé

Prenons un exemple pratique et comprenons le concept pour gagner en clarté.

Avendus a créé un pool de prêts hypothécaires comprenant des prêts au logement notés AAA d'une valeur de 1 million de dollars. Le rendement moyen de ce pool d'actifs est de 12% par an et comprend 100 hypothèques. L'échéance moyenne du fonds commun d'hypothèques est de 10 ans et les investisseurs devraient récupérer leur capital à la fin de la période d'échéance de 10 ans.

Au bout de 3 ans, 40 prêts hypothécaires (soit 0,4 million de dollars) sur le pool de 100 prêts hypothécaires ont payé d'avance leur encours de principal alors que les taux d'intérêt ont baissé à 8%. En conséquence, le produit de 0,4 million de dollars qui a été remboursé a été réinvesti au taux d'intérêt de 8% au lieu des 12% d'origine en raison d'une baisse des taux d'intérêt.

Ainsi, en raison du remboursement anticipé des produits au cours du cycle du pool hypothécaire, le rendement de Avendus Mortgage Pool est passé de 2,20 millions de dollars à 2,09 millions de dollars.

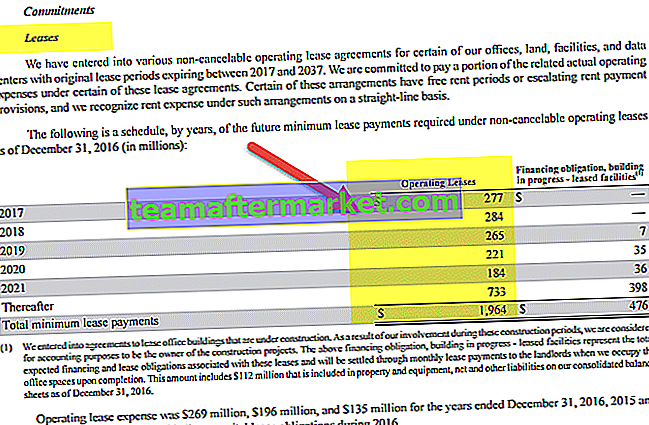

Calendrier de paiement attendu

À partir de l'année 4

Calendrier de paiement révisé en raison du paiement anticipé de l'année 3

Avantages

- Le risque de quelque nature que ce soit n'est jamais avantageux pour l'entreprise qui le prend, le risque de remboursement anticipé crée une incertitude dans les paiements d'intérêts futurs, car la crainte d'un remboursement anticipé et d'un réinvestissement du capital à des taux inférieurs est une tâche ardue et difficile.

- Cependant, le seul avantage associé à ce risque est que, normalement, les Instruments Fixes avec risque de remboursement anticipé intégré sont tarifés en tenant compte des taux de remboursement anticipé historiques et lorsque les taux de remboursement anticipé réels se révèlent inférieurs aux taux historiques, cela se traduit par de meilleurs rendements pour la détention de l'investisseur. le même.

Désavantages

- Cela rend les paiements d'intérêts futurs incertains et, en tant que tel, les instruments sous-jacents créés à partir d'un pool de prêts hypothécaires tels qu'un titre adossé à des hypothèques souffrent du risque de remboursement avant l'échéance et de réinvestissement à un taux d'intérêt inférieur à celui qui avait été prédéterminé au début de ces MBS (en un cas où les taux d'intérêt baissent et le remboursement anticipé augmente alors que davantage d'emprunteurs refinancent à des taux d'intérêt plus bas), ce qui a entraîné un risque de réinvestissement

- Il est difficile d'évaluer et de déterminer les flux de trésorerie et l'échéance des instruments garantis par MBS en raison du risque de remboursement anticipé.

Les points importants

Un point important à noter dans le Risque de remboursement anticipé est qu'il n'est pas seulement affecté par les variations des taux d'intérêt mais aussi par le chemin emprunté par l'intérêt pour y parvenir. Par exemple, supposons qu'un fonds d'hypothèques ait été formé lorsque les taux d'intérêt étaient d'environ 7%. Supposons maintenant que les taux d'intérêt chutent à 4%, ce qui obligera de nombreux propriétaires à rembourser par anticipation leurs obligations de prêt en empruntant à des taux inférieurs, puis les taux d'intérêt ont grimpé de nouveau à 7%, puis ils ont baissé de nouveau à 4%.

Cependant, dans le deuxième cas d'une baisse des taux à 4%, les paiements anticipés seront moins élevés et cela rend la prévision et la modélisation du risque de remboursement anticipé une tâche difficile car il ne dépend pas seulement des taux d'intérêt, mais aussi de la trajectoire.

Conclusion

Le risque de remboursement anticipé est là pour rester et les banques et institutions financières du secteur des prêts y sont habituées. La tarification des prêts hypothécaires est établie en tenant compte des taux de remboursement anticipé historiques et des fluctuations futures des taux d'intérêt. L'option de remboursement anticipé agit comme une option d'achat pour les emprunteurs et devrait être convenablement prise en compte par l'institution prêteuse pour s'assurer que ce risque est correctement saisi et évalué dans les offres de produits. Certaines des mesures populaires utilisées par les institutions financières pour atténuer le risque de paiement anticipé comprennent, mais sans s'y limiter, la pénalité pour paiement anticipé, les frais de clôture et la période de refroidissement minimale, etc.