Qu'est-ce que la prime d'acquisition?

La prime d'acquisition, également appelée prime de reprise, est la différence entre la contrepartie d'achat, c'est-à-dire le prix payé par la société acquéreuse aux actionnaires de la société cible et la valeur de marché avant fusion de la société cible.

Explication

Dans les fusions et acquisitions, la société acquise est appelée la société cible et la société qui l'acquiert est appelée l'acquéreur. La prime de reprise est la différence entre les prix payés pour la société cible moins la valeur avant la fusion de la société cible. En d'autres termes, il s'agit du prix payé pour chacune des actions de l'entreprise cible par l'entreprise acquéreuse.

Prime de reprise = PT - VT

Où,

- PT = prix payé pour l'entreprise cible

- VT = valeur avant la fusion de l'entreprise cible

L'acquéreur est prêt à payer la prime d'acquisition car il anticipe les synergies (augmentation attendue du chiffre d'affaires, économies de coûts) qui seront générées par les acquisitions. Les synergies générées par les fusions et acquisitions seront le gain de l'acquéreur.

Le gain de l'acquéreur = Synergies générées - Prime = S- (PT- VT)

- Où S = Synergies générées par la fusion.

Ainsi, la valeur post-fusion de la société fusionnée (VC) est

VC = VC * + VT + SC

Où,

- C = espèces versées aux actionnaires.

- VC * = valeur avant la fusion de l'acquéreur.

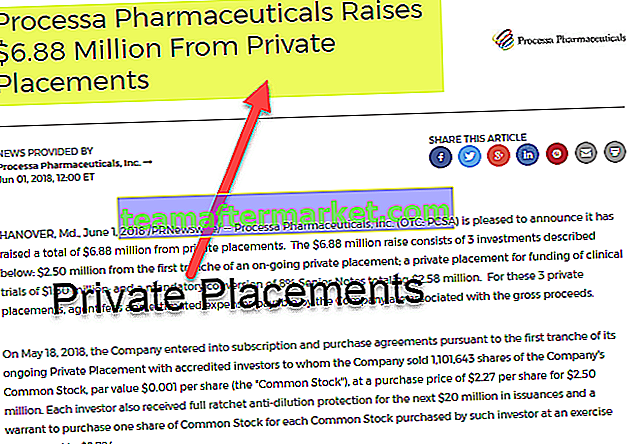

Pourquoi l'acquéreur paie-t-il la prime d'acquisition supplémentaire?

source - wsj.com

L'acquéreur paie une prime supplémentaire pour les raisons suivantes -

- Pour minimiser les compétitions et gagner l'affaire.

- Les synergies créées seront supérieures à la prime payée pour l'entreprise cible. Par synergie, nous entendons que lorsque les deux sociétés, une fois combinées, produiront des revenus plus importants qu’elles ne pourraient le faire individuellement.

En 2016, nous avons assisté à la fusion du leader mondial du cloud professionnel et du premier réseau professionnel mondial. Microsoft a payé 196 $ par action LinkedIn, une prime d'acquisition de 50% car ils pensaient que ce serait le chiffre d'affaires de Microsoft ainsi que sa position concurrentielle. C'était la plus grosse acquisition de Microsoft.

La relation entre Takeover Premium et Synergies

Des synergies plus élevées dans les fusions et acquisitions se traduisent par des primes plus élevées. Avant de passer au calcul de la prime, nous devons comprendre les synergies créées par la fusion.

- Économies de coûts - Les catégories d'économies de coûts varient d'une entreprise à l'autre. Les catégories les plus courantes comprennent le coût des ventes, le coût de production, les frais administratifs, les autres frais généraux, etc. Les économies de coûts dépendent également de la mesure dans laquelle les personnes sont acceptables de changer. Si la haute direction n'est pas prête à prendre des décisions difficiles, la réduction des coûts peut prendre plus de temps. Les économies de coûts se produisent au maximum lorsque l'entreprise appartient à la même industrie. Par exemple, en 2005, lorsque Procter & Gamble a acquis Gillette, la direction a pris la décision audacieuse de remplacer les employés sous-performants de P&G par le talent de Gillette. Elle a donné de bons résultats et la haute direction de P&G a soutenu cette initiative.

- Augmentation des revenus - La plupart du temps, il est possible d'avoir une augmentation des revenus lorsque les deux entreprises sont combinées. Mais il y a beaucoup de facteurs externes comme la réaction d'un marché à leur fusion ou les prix des concurrents (les concurrents peuvent réduire les prix). Par exemple, Tata Tea, une entreprise de 114 $ a pris une décision audacieuse en acquérant Tetley pour 450 millions de dollars, ce qui a défini la croissance de Tata Sons. Procter & Gamble a réalisé une augmentation de son chiffre d'affaires dans l'année suivant sa fusion avec Gillette.

- Amélioration des processus: les fusions contribuent également à l'amélioration des processus. Gillette et P&G avaient mis en place de nombreuses améliorations de processus, ce qui les a aidées à augmenter leurs revenus. La fusion de Disney et Pixar les a fait collaborer plus facilement et les a aidés à réussir ensemble.

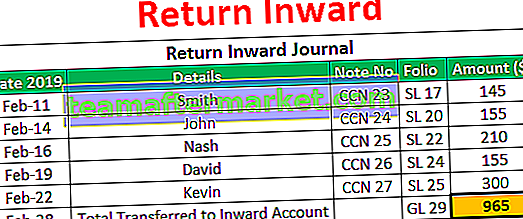

Calcul de la prime de reprise

Méthode 1 - Utilisation du cours de l'action

La prime de reprise peut être calculée à partir de la valeur du cours de l'action. Supposons que la société A souhaite acquérir la société B. La valeur de l'action B de la société est de 20 USD par action et la société A offre 25 USD par action.

Cela signifie la société A offre ( $ 25- $ 20) / $ 20 = 25% prime.

Méthode 2 - Utilisation de la valeur d'entreprise

Nous pouvons également calculer la prime de reprise en calculant la valeur d'entreprise de l'entreprise. La valeur d'entreprise reflète à la fois les capitaux propres et la dette de l'entreprise. En prenant la valeur EV / EBITDA et en la multipliant par l'EBITDA, nous pouvons calculer la valeur d'entreprise de l'entreprise EV.

Par exemple, si la valeur d'entreprise de l'entreprise B est de 12,5 millions de dollars. Si l'entreprise A offre une prime de 15%. Ensuite, nous obtenons 12,5 * 1,15 = 14,375 millions. Cela signifie une prime de (14,375 cr - 12,5 cr) = 1,875 million de dollars

Si l'acquéreur propose un ratio EV / EBITDA supérieur au multiple EV / EBITDA moyen. On peut conclure que l'acquéreur paie trop cher pour l'opération.

D'autres méthodes comme le modèle de tarification des options de Black-Scholes peuvent également être utilisées pour le calcul. Les banques d'investissement engagées par la société cible examineront également les données historiques de la prime payée sur des transactions similaires pour fournir une justification adéquate à l'actionnaire de sa société.

Facteurs influant sur la valeur de la prime d'achat

La prime de rachat s'est avérée plus élevée pendant la période de pessimisme des investisseurs, de sous-évaluation du marché et a été jugée inférieure pendant la surévaluation du marché, période d'optimisme des investisseurs. Les autres facteurs qui influent sur la prime d'acquisition comprennent la motivation des soumissionnaires, le nombre de soumissionnaires, la concurrence dans l'industrie et également sur le type d'industrie.

Quel est le prix correct à payer en tant que prime d'acquisition?

Il est difficile de comprendre si la prime d’acquisition payée est surévaluée ou non. Comme dans plusieurs cas, une prime élevée a abouti à de meilleurs résultats que ce qu'une prime inférieure a fait. Mais ce cas n'est toujours pas vrai.

Comme lorsque Quakers Oats a acquis Snapple, il avait payé 1,7 milliard de dollars. La société n'a pas bien performé car Quaker Oats a vendu Snapple à Triarc Companies pour moins de 20% de ce qu'elle avait payé plus tôt. Par conséquent, une analyse appropriée doit être effectuée avant de conclure un accord et ne pas être incité parce que les autres concurrents sur le marché offrent un prix plus élevé.

Où enregistrons-nous la prime de chiffre d'affaires dans les livres de compte de l'acquéreur?

La prime de chiffre d'affaires est enregistrée en tant que goodwill au bilan. Si l'acquéreur l'achète avec une décote, il est comptabilisé en tant que goodwill négatif. Par remise, nous entendons moins que le prix du marché de la société cible. Si l'acquéreur bénéficie de la technologie, d'une bonne présence de la marque, des brevets de la société cible, alors cela est considéré comme un goodwill. La dégradation économique, les flux de trésorerie négatifs, etc. expliquent une réduction du goodwill dans un bilan.