Certificat de définition de dépôt

Le certificat de dépôt (CD) est un instrument du marché monétaire émis par une banque pour lever des fonds sur le marché monétaire secondaire. Il est émis pour une période déterminée pour un montant d'argent fixe avec un taux d'intérêt fixe. C'est un arrangement entre le déposant de l'argent et la banque.

Le CD est émis sous forme dématérialisée. Le montant déposé ne peut pas être retiré avant la période d'échéance, s'il est retiré pendant la durée du dépôt, une pénalité de retrait anticipé doit être payée. À l'échéance, le montant du principal et l'intérêt sur celui-ci seront disponibles pour le retrait, le déposant doit décider de l'action sur le montant échu.

Types de certificat de dépôt (CD)

- # 1 - CD liquide ou «sans pénalité» - Le CD liquide permet au déposant de retirer l'argent pendant la durée du mandat sans payer de pénalité de retrait anticipé. Il est suffisamment flexible pour transférer les fonds d'un CD vers un CD payant plus élevé. Le certificat de dépôt liquide rapporte moins d'intérêts que le CD standard à période fixe.

- # 2 - Bump-Up CD - Bump-Up CD donne l'avantage comme un CD liquide. Si les taux d'intérêt du CD augmentent après l'achat d'un CD, le CD Bump-up offre la possibilité de passer au CD à intérêt élevé. Pour exercer cette option, le même doit être informé par le déposant à la banque à l'avance. Bump up CD rapporte également des intérêts moins élevés que le CD standard

- # 3 - Step-Up CD - Le step-up CD fonctionne avec une augmentation des taux d'intérêt régulièrement planifiée afin que le déposant ne soit pas payé avec le taux d'intérêt inférieur qui est fixé au moment de l'ouverture du CD. Une augmentation du taux d'intérêt peut être appliquée avec six mois, neuf mois, voire un an en cas de CD à long terme.

- # 4 - CD négocié - Le certificat de dépôt négocié est vendu dans des comptes de courtage. Ce CD peut être acheté auprès de différentes banques et peut être conservé au même endroit au lieu d'ouvrir un compte bancaire et d'acheter le CD. Ce CD offre de meilleurs tarifs mais le risque y est plus important qu'un CD standard.

- # 5 - Jumbo CD - Dans le Jumbo CD, le solde minimum est très élevé par rapport au standard. Il est sûr de garer une grosse somme d'argent car la même chose est assurée par la FDIC, et les taux d'intérêt sont également élevés dans ce CD.

Caractéristiques du certificat de dépôt (CD)

- Éligibilité - Les banques commerciales / institutions financières peuvent émettre un certificat de dépôt. Le CD est émis par la banque aux particuliers, aux fonds communs de placement, aux fiducies, aux entreprises, etc.

- Période de maturité - Les CD sont émis par des banques commerciales régulières pour une période allant de 7 jours à un an. Pour les institutions financières, la période varie d'un an à trois ans.

- Transférabilité - Les CD qui sont sous forme physique peuvent être transférés par endossement et livraison. Les CD qui sont sous forme dématérialisée peuvent être transférés comme n'importe quel autre titre dématérialisé.

- Prêt contre CD - Les CD n'ont pas de période de blocage, donc les banques n'accordent pas de prêts contre eux. Les banques ne peuvent même pas racheter un certificat de dépôt avant l'échéance. Les banques doivent tenir compte du ratio de liquidité statutaire (SLR) et du ratio de réserve de trésorerie (CRR) sur le prix d'émission des CD.

Exemples de certificats de dépôt

Voici les exemples de certificat de dépôt (CD):

Vous pouvez télécharger ce modèle Excel de certificat de dépôt ici - Modèle Excel de certificat de dépôt

Exemple 1

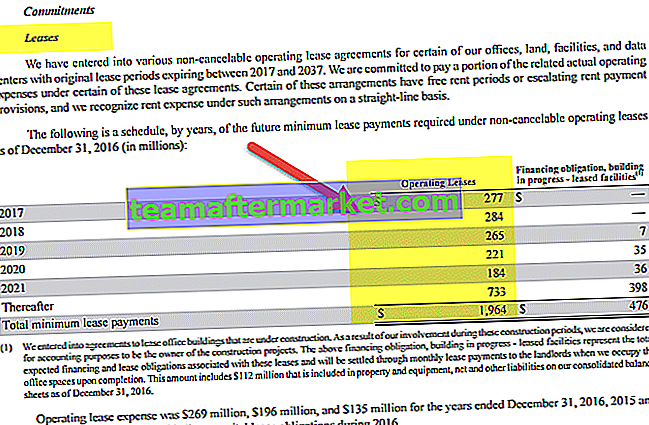

Joe a investi 5 000 $ en CD auprès de la banque à un taux d'intérêt fixe de 5% et à échéance dans 5 ans. Les rendements et la valeur à l'échéance du CD sont calculés comme suit:

Le capital est donc de 5 000 $ et le produit à l'échéance de 6 381 $. Le rendement sur CD pour la période de 5 ans est de 1 381 $.

Exemple # 2

Tom a investi 10 000 $ en CD auprès de la banque à un taux d'intérêt fixe de 5% et une échéance de 5 ans. Il décide de retirer l'argent avant l'échéance à la fin de l'année 3. La pénalité de retrait anticipé est de 6 mois d'intérêts.

Dans ce cas, le capital investi est de 10 000 $ et le produit à l'échéance à la fin de l'année 3 est de 11 576 $. Le rendement total pour la période est de 1 576 $. Puisque Tom retire de l'argent avant la période d'échéance, il doit payer une pénalité de retrait anticipé de 276 $ (6 mois d'intérêts).

Avantages du certificat de dépôt (CD)

- Le risque est moindre en CD par rapport à d'autres instruments du marché monétaire comme les actions, les obligations, etc., car l'argent déposé est en sécurité auprès du banquier.

- Les CD offrent de meilleurs rendements pour le montant déposé que les systèmes de dépôt traditionnels.

- Des options après l'échéance sont données au déposant pour utiliser ses fonds comme le roulement du CD sur un nouveau CD, transférer les fonds sur un autre compte de cette banque ou retirer l'argent à l'échéance et il peut être transféré sur un autre compte bancaire ou un chèque peut être reçu pour l'argent.

Inconvénients du certificat de dépôt (CD)

- Il ne s'agit pas d'un actif liquide car les fonds sont bloqués pour une durée fixe et tout retrait de dépôt avant l'échéance n'est possible que si la pénalité de retrait anticipé est payée.

- Ses rendements sont inférieurs à ceux des actions, des obligations, etc. sur une période de temps.

- Le taux d'intérêt est fixe et ne varie pas selon le scénario inflation / marché, et il ne donne pas effet aux changements des taux d'intérêt pendant la durée du mandat.

Conclusion

Le CD est l'un des investissements sûrs et à haut rendement. Si le déposant a une bonne somme d'argent, et que la même chose n'est pas nécessaire pour une utilisation dans un avenir proche, la même chose peut être investie en CD car elle rapporte des intérêts plus élevés que les dépôts bancaires traditionnels, et elle est plus sûre par rapport aux autres instruments du marché monétaire. . L'argent bloqué peut également être retiré moyennant le paiement d'une pénalité.

Les banques n'émettent des CD que lorsque l'entrée de dépôts dans la banque diminue alors que la demande de prêts et de crédits est élevée. Les CD coûtent plus cher à la banque que les dépôts traditionnels, ils ne sont donc émis qu'en cas de problèmes de liquidité sur le marché.