Différences entre les fonds communs de placement ouverts et fermés

Un fonds commun de placement à capital variable donne la plus grande liberté et flexibilité aux investisseurs pour entrer et sortir à leur guise et sa variation dépend totalement de la confiance des investisseurs, tandis que dans les fonds communs de placement à capital fixe, les investisseurs ont un calendrier fixe pour participer à et hors du fonds.

Un fonds commun de placement est un programme d'investissement géré par des professionnels dans lequel les investisseurs peuvent avoir accès à des portefeuilles diversifiés avec un mélange d'actions, d'obligations et d'autres titres avec un capital limité. Ces fonds sont très utiles pour les investisseurs de détail et sont également considérés comme une opportunité d'investissement sur une période de temps. Tous les fonds communs de placement sont enregistrés auprès de leurs régulateurs respectifs pour le marché des valeurs mobilières, par exemple SEBI en Inde, ce qui offrira un niveau de confort aux investisseurs et aux prospects. Ils doivent fonctionner dans le cadre des dispositions d'une réglementation stricte créée pour protéger les intérêts des investisseurs.

On peut investir dans ces fonds en achetant ses parts / actions à la valeur liquidative existante (valeur liquidative) du fonds qui est volatile en fonction de la performance des actions faisant partie du portefeuille. Les fonds sont gérés par des gestionnaires de fonds professionnels qui sont chargés d'investir le montant du capital des investisseurs dans le but de produire des gains en capital et des revenus pour les investisseurs. L'investissement est fait au nom de tous les investisseurs et par conséquent, beaucoup de compétences sont nécessaires. Les objectifs d'investissement et sa structure sont clairement indiqués dans son prospectus qui est un document juridique et doit être respecté.

Il existe différents types de fonds communs de placement qui peuvent être ventilés en fonction de l'échéance et également par objectif de placement.

Le diagramme ci-dessous peut donner un aperçu clair des fonds communs de placement.

Infographie sur les fonds communs de placement ouverts et fermés

Voyons les principales différences entre les fonds communs de placement à capital variable et les fonds communs de placement à capital fixe.

Similitudes

- Ces fonds présentent des similitudes fondamentales entre eux qui maintiennent la base et les classent dans les fonds communs de placement.

- Ces deux fonds sont gérés de manière professionnelle dans le but de dépasser les investissements réalisés par un large pool d'investisseurs.

- Il vise à atteindre le même résultat grâce à la diversification dans plusieurs actifs d'investissement plutôt que dans une seule action.

- La commission ou les honoraires des gestionnaires de placements peuvent dépendre des rendements qu'ils sont en mesure de tirer du marché.

- Un autre point de similitude concerne les économies d'échelle, grâce auxquelles la collecte d'un large pool de fonds auprès de plusieurs investisseurs permet de réduire les coûts d'investissement et d'exploitation.

Différences clés

- Les fonds ouverts sont populaires parmi les investisseurs typiques car ils leur permettent d'entrer et de sortir à tout moment, ce qui leur offre une grande flexibilité. Les fonds fermés ont un nombre fixe d'actions qui sont achetées à d'autres investisseurs et ont un calendrier fixe pour entrer et sortir du fonds. L'offre de nouveau fonds peut rester ouverte pendant, disons, 30 jours après laquelle aucune part ne sera échangée.

- Les transactions des fonds ouverts sont effectuées directement par l'intermédiaire du fonds tandis que les fonds fermés sont initialement lancés par le biais d'une introduction en bourse (introduction en bourse) à la suite de laquelle ils sont cotés en bourse, sur le marché de gré à gré ou sur un fonds négocié en bourse.

- Le corpus d'un fonds ouvert continuera de varier puisqu'il impliquera des achats et des rachats dynamiques alors qu'en revanche, le corpus reste fixe puisque les nouvelles parts ne sont pas proposées à la vente au-delà de la limite qui a été précisée.

- Les prix des fonds ouverts sont fixés une fois par jour à la valeur liquidative (VNI) de préférence en fin de journée et sont le prix auquel les parts du fonds peuvent être achetées pour ce jour-là. Les fonds fermés se négocient tout au long de la journée comme des actions ordinaires et se négocient au prix en vigueur à tout moment de la journée, car ils fonctionnent en temps réel.

- La structure des fonds ouverts est prescrite depuis sa création et comprendra en grande partie des investissements dans des actions, des obligations et des titres dorés, tandis que les fonds fermés incluront des investissements alternatifs dans son portefeuille tels que les contrats à terme, les dérivés et le FOREX.

- Le prix de vente d'un fonds ouvert implique la VNI et toute charge d'entrée / sortie telle que prescrite par le prospectus. Ces charges sont des charges qui sont mises en œuvre pour entrer ou sortir du fonds ou les deux principalement pour la gestion des fonds. Les fonds fermés sont négociés avec une prime ou une décote par rapport à la valeur liquidative.

- Les VNI de divers fonds sont citées dans les quotidiens ou sur le site Internet du fonds pour les fonds ouverts. Les fonds à capital fixe peuvent obtenir leur valeur liquidative auprès des journaux financiers ou sur le site Web chaque semaine.

- Le nombre total d'actions pour chacune des actions et obligations des fonds ouverts est multiplié par le cours de clôture et le résultat de chaque investissement est additionné. Tout passif associé au fonds est exclu (comme les charges à payer). La valeur liquidative par action est obtenue en divisant l'actif net total par le nombre d'actions en circulation. Les prix des actions pour les fonds à capital fixe sont déterminés selon la demande et l'offre en vigueur sur le marché et les prix seraient déterminés en conséquence sur le marché boursier.

- Les fonds ouverts permettent des achats systématiques quelles que soient les conditions du marché et permettent également des investissements en plus petites quantités, contrairement aux fonds fermés qui ne permettent que des investissements forfaitaires, ce qui les rend plus risqués pour les investisseurs, en particulier dans des conditions de marché instables. Les tendances ont également suggéré que les fonds à capital fixe apparaissent lorsque les marchés affichent des performances extrêmement satisfaisantes pour les investisseurs potentiels.

- L'allocation d'actifs ou le rééquilibrage est possible dans le cas de fonds ouverts qui envisagent une planification basée sur des objectifs et comprennent ainsi l'importance de l'allocation d'actifs dans un portefeuille d'investissement. La structure des fonds peut être ajustée en cas de retournement dans le scénario général du marché. Si le marché des actions est en hausse et se dirige vers la saturation, on peut vouloir en racheter une partie et la détourner vers des fonds de dette. Une telle flexibilité n'est pas possible dans une structure fermée. Les changements structurels ne sont pas autorisés et les investisseurs ne seraient pas au courant des détails internes ni des rendements obligataires en cas d'investissement à long terme.

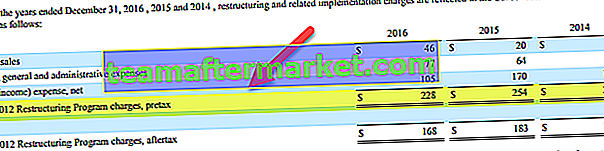

Tableau comparatif des fonds communs de placement ouverts et fermés

| Base fo r Comparaison | Fonds communs de placement à capital variable | Fonds communs de placement à capital fixe | ||

| Sens | Achat et vente continus des unités | Le capital est fixe vendant un nombre spécifique d'unités. | ||

| Entrée et sortie | Commodité selon les investisseurs | Participation uniquement jusqu'à ce que le NFO (New Fund Offer) soit le | ||

| Disponibilité | Les fonds ne sont pas négociés sur le marché libre et sont réévalués en fonction du montant des actions achetées et vendues. Les transactions sont effectuées directement via le fonds. | Ils sont lancés par le biais d'une introduction en bourse pour lever des fonds et ensuite cotés comme une action ou un ETF. | ||

| Détermination des prix | La valeur liquidative par action est obtenue en divisant l'actif net total par le nombre d'actions en circulation. Toutes les dépenses supplémentaires doivent être réduites du total des actifs. | La valeur est basée sur la valeur liquidative mais le prix réel est déterminé par la demande et l'offre permettant de négocier à des prix supérieurs ou inférieurs à la valeur de ses avoirs. | ||

| Style de gestion | Il peut être actif, passif ou combiné selon les circonstances. | Il suit un style de gestion actif. | ||

| Période de maturité | Pas de maturité fixe | Une période de maturité fixe peut normalement aller de 2 à 5 ans. | ||

| Publication de NAV | Publié quotidiennement | Publié sur une base hebdomadaire | ||

| Bénéfices | Les bénéfices dépendent des investisseurs et du moment où ils quittent le fonds. S'ils ont dépassé leur investissement initial, il est considéré comme un gain. | Les bénéfices pour les actionnaires peuvent prendre la forme de distributions de revenus et de gains en capital. Il peut également s'agir de plus-values réalisées sur la vente d'actions dont la valeur de l'action augmente bien qu'il soit exposé à l'impôt. | ||

| Corpus | Varie en fonction de la confiance des investisseurs. | Le corpus reste fixe car de nouvelles parts ne sont pas émises | ||

| Prix de vente | VNI plus charge d'entrée ou de sortie comme spécifié dans le Prospectus | Échangé à des primes ou des remises sur leur valeur liquidative | ||

| Commerce | Acheté directement auprès du souscripteur du fonds | Acheté et vendu par l'intermédiaire de courtiers. Les sociétés de courtage souscrivent et vendent des actions nouvellement émises | ||

| Restrictions | Restrictions raisonnables sur l'investissement dans l'effet de levier et la liquidité en raison des niveaux élevés de volatilité et des risques encourus. | Moins de restrictions en matière d'endettement et de liquidité, mais des limites réglementaires strictes seraient applicables. | ||

| Investissement minimum | Un investissement plus petit qui est attrayant pour les investisseurs de détail disposant de peu d'argent disponible. | L'investissement forfaitaire est autorisé. | ||

| Liquidité | Investissements qui peuvent être facilement liquidés | Les investissements sont orientés vers les titres illiquides qui ne peuvent pas être vendus à la valeur liquidative dans les 7 jours. |

Conclusion

Bien que chacune des catégories ait ses avantages et ses inconvénients, la décision d'investir repose entre les mains des investisseurs et de leurs objectifs d'investissement. Cela dépend également de l'appétit pour le risque de l'investisseur. Un investisseur de détail avec un montant de capital limité préférera un fonds ouvert car il offre beaucoup de flexibilité avec des rendements relativement stables.

Envisager un investissement dans des fonds communs de placement à capital fixe pourrait être un dilemme pour les investisseurs qui sont nouveaux sur le marché. Étant donné que les titres au sein de cette structure se vendent avec une prime ou une décote par rapport à la valeur liquidative, il faut déterminer la valeur intrinsèque du titre sous-jacent pour décider si l'investissement est fructueux ou non.