Que sont les swaps en finance?

Les swaps en financement impliquent un contrat entre deux ou plusieurs parties sur un contrat dérivé qui implique l'échange de flux de trésorerie sur la base d'un montant en principal notionnel prédéterminé, qui comprend généralement des swaps de taux d'intérêt qui est l'échange d'intérêts à taux variable avec un taux d'intérêt fixe et le swaps de devises qui est l'échange d'un taux de change fixe d'un pays avec un taux de change flottant d'un autre pays, etc.

Exemple

Comprenons-le à l'aide d'un exemple.

EDU Inc. conclut un contrat financier avec CBA Inc. dans lequel ils ont accepté d'échanger des flux de trésorerie faisant du LIBOR son indice de référence dans lequel EDU Inc. paiera un taux fixe de 5% et recevra un taux variable de LIBOR + 2% de CBA. Inc.

Maintenant, si nous voyons, dans ce contrat financier, il y a deux volets de la transaction pour les deux parties.

- EDU Inc. paie le taux fixe de 5% et reçoit un taux variable (LIBOR annuel + 2%) tandis que CBA Inc. paie un taux variable (LIBOR annuel + 2%) et reçoit un taux fixe (5%).

Afin de comprendre cela, examinons maintenant le numérique.

Dans l'exemple ci-dessus, supposons que les deux parties ont conclu un contrat de swaps pour un an avec un principal notionnel de Rs.1,00,000 / - (puisqu'il s'agit d'un swap de taux d'intérêt, le principal ne sera donc pas échangé). Et après un an, le LIBOR à un an sur le marché actuel est de 2,75%.

Nous analyserons les flux de trésorerie pour deux scénarios:

- Lorsque le LIBOR à un an est de 2,75%,

- Quand le LIBOR à un an a augmenté de 50 pb à 3,25%

Scénario 1 (lorsque le LIBOR à un an est de 2,75%)

Scénario 2 (lorsque le LIBOR à un an est de 3,25%)

En regardant l'échange de flux de trésorerie ci-dessus, une question évidente nous vient à l'esprit: pourquoi les institutions financières concluent-elles des accords de swaps. On voit clairement dans le scénario 1 qu'une partie payante fixe bénéficie des swaps. Cependant, lorsque le LIBOR à un an a augmenté de 50 pb à 5,25%, il était en perte par rapport au même accord de swap.

La réponse à cela est l'avantage tarifaire comparatif pour les deux parties.

Avantage de taux comparatif

L'avantage comparatif des taux donne à penser que lorsque l'un des deux emprunteurs a un avantage comparatif sur le marché des taux fixes ou variables, il améliore sa responsabilité en concluant des swaps. Cela réduit essentiellement le coût des deux parties. Cependant, un argument relatif à l'avantage comparatif suppose qu'il n'y a pas de risque de crédit et que les fonds peuvent être empruntés pendant la durée du swap.

Pour comprendre l'avantage comparatif des taux, supposons que EDU Inc. et CBA Inc. aient leurs propres capacités d'emprunt sur un marché fixe et flottant (comme mentionné dans le tableau ci-dessous).

| Compagnie | Emprunt sur le marché fixe | Emprunt sur le marché flottant |

| EDU Inc. | 4,00% | LIBOR à un an-0,1% |

| CBA Inc. | 5,20% | LIBOR à un an + 0,6% |

Dans le tableau ci-dessus, nous pouvons voir qu'EDU Inc. a un avantage absolu sur les deux marchés, alors que CBA Inc. a un avantage comparatif sur le marché à taux variable (puisque CBA Inc. paie 0,5% de plus que EDU Inc.). En supposant que les deux parties ont conclu un accord de swap à la condition qu'EDU Inc. paie un LIBOR d'un an et reçoive 4,35% par an

Les flux de trésorerie de cet accord sont décrits dans le tableau ci-dessous pour les deux parties.

| Flux de trésorerie pour EDU Inc. | |

| À recevoir dans un accord de swap | 4,35% |

| Payable dans un accord de swap | LIBOR |

| Payable en emprunt sur le marché fixe | 4,00% |

| Effet net | LIBOR-0,35% |

| Flux de trésorerie pour EDU Inc. | |

| Créance dans le contrat de swap | LIBOR |

| Payable dans le contrat de swap | 4,35% |

| Payable en emprunt sur le marché flottant | LIBOR + 0,6% |

| Effet net | 4,95% |

En regardant les flux de trésorerie ci-dessus, nous pouvons dire que EDU Inc. a un flux de trésorerie net de LIBOR - 0,35% par an lui donnant un avantage de 0,25% , qu'EDU Inc. devait payer si elle allait directement sur le marché flottant, c'est-à-dire LIBOR - 0,1%.

Dans le second scénario pour CBA Inc., le cash-flow net est de 4,95% par an lui donnant un avantage de 0,25% sur le marché de l'emprunt fixe, s'il était allé directement soit 5,20%.

Types de swaps en finance

Il existe plusieurs types de swaps négociés dans le monde financier. Il s'agit d'une marchandise, d'une devise, d'une volatilité, d'une dette, d'un défaut de crédit, d'un puttable, de swaptions Swap de taux d'intérêt, swap d'actions, etc.

Nous examinerons les swaps de devises en détail plus loin dans cet article.

Évaluation des swaps en finance

Comme nous le savons, Swap n'est rien d'autre que la série ou une combinaison d'obligations pour les deux contreparties et donc sa valorisation est également facile.

Par exemple, supposons que deux contreparties A et B concluent un accord de swaps dans lequel A paie un montant fixe et reçoit un flottant (voir image: 2 ci-dessous). Dans cet arrangement, si nous voyons qu'il y a un paquet de deux liaisons pour A.

- A est à court d'obligation payante à coupon fixe et

- Long sur coupon flottant payant une obligation.

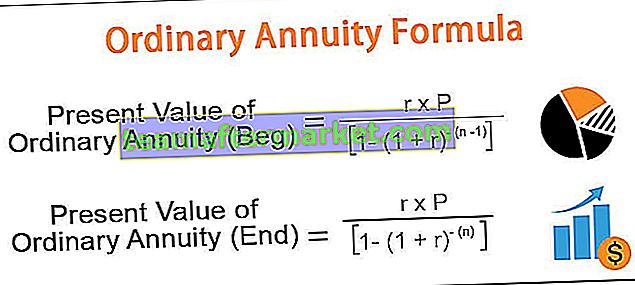

A tout moment donné, une valeur de l'échange pour un contribuable fixe est la différence entre la valeur actuelle du paiement à taux variable restant et la valeur actuelle du restant paiement à taux fixe ( B flotteur - B fixe ). Alors que pour un bénéficiaire à taux fixe, la valeur du swap est la différence entre la valeur actuelle du paiement à taux fixe restant et la valeur actuelle du paiement à taux variable restant ( B fixe - B float). Nous pouvons calculer une valeur de swap pour l'une des parties, puis en trouver une autre facilement car un swap est un contrat dérivé et nous sommes conscients que le dérivé est un jeu à somme nulle dans lequel le profit pour une partie est égal et opposé à la perte. d'un autre. Par conséquent, la formule de la valeur du contrat de swap peut être résumée comme suit:

- Valeur d'un accord de swap (pour un contribuable flottant) = PV restant du paiement à taux fixe (B fixe ) - Valeur de paiement restant à taux variable (B flottant ) ou B fixe - B

- Valeur d'un accord de swap (pour un contribuable à taux fixe) = VA du paiement à taux variable restant ( flottant B ) - Valeur du paiement à taux fixe restant (B fixe ) ou flottant B - B

Ici, un point est à noter qu'à la date de règlement, une valeur d'obligation à coupon flottant est toujours égale au principal notionnel car à la date de règlement, le taux du coupon est égal à YTM ou l'obligation est au pair.

Exemple

Supposons que A & B concluent un accord de swap pour deux ans dans lequel A paie fixe (ici A est court sur une obligation payante à coupon fixe) au taux de 4% et reçoit le LIBOR de B.Un an s'est déjà écoulé et les deux parties veulent pour résilier le contrat immédiatement.

Un principal notionnel est de Rs 1 00 000 / - et le LIBOR de deux ans est de 4,5%.

Scénario -1 (si la partie A paie fixe)

Ici, puisque l'accord de swap devait prendre fin au bout de deux ans mais il n'est résilié par les contreparties qu'au bout d'un an. Par conséquent, nous devons valoriser le swap au bout d'un an.

Selon la formule ci - dessus, une valeur de swap = B flotteur - B fixe, où,

B float = PV de tous les paiements de taux flottant restant et,

B fixe = PV du paiement à taux fixe restant.

Calculs:

Flottant B = étant donné que nous évaluons le Swap à la date de règlement, la VA du paiement à taux variable serait le principal notionnel, c'est-à-dire Rs.100000 / -. En outre, on suppose qu'à la date du règlement, le paiement du coupon a été effectué à une longue partie.

Par conséquent, B float = Rs.100000 / -

B fixe = Le paiement fixe total à effectuer par A pour la deuxième année est le principal de Rs.100000 / - et les intérêts de Rs.4000 / - (100000 * 0.04). Ce montant doit être actualisé avec un LIBOR de deux ans, soit 4,5%.

(P + C) * e -r * t = (100000 + 4000) * e-0,045 * 1

= 99423,74

Par conséquent, B fixe = 99423,74

Valeur des swaps = Rs.100000 - Rs.99423.74

= Rs 576,26

Scénario -2 (si la partie A paie le flottant)

Selon la formule ci-dessus, la valeur de swap = B fixe - B float,

Calculs:

Flottant B = Ici aussi la VA du paiement à taux variable serait le principal notionnel, c'est-à-dire Rs.100000 / - car nous évaluons le swap à la date du règlement.

Par conséquent, B float = Rs.100000 / -.

B fixe = Le paiement fixe total à effectuer par B pour la deuxième année est le principal de Rs.100000 / - et les intérêts de Rs.4000 / - (100000 * 0.04). Nous actualiserons ce montant avec un LIBOR de deux ans soit 4,5%.

(P + C) * e -r * t = (100000 + 4000) * e-0,045 * 1

= 99423,74

Par conséquent, B fixe = 99423,74

Valeur des swaps = Rs.99423.74 - Rs.100000

= - Rs 576,26

Dans les scénarios expliqués ci-dessus, nous avons vu la valorisation des Swaps à la date de règlement. Mais que se passe-t-il si le contrat n'est pas résilié à la date du règlement?

Évaluation des swaps - Avant la date de règlement

Voyons comment l'évaluation est effectuée au cas où le contrat ne serait pas résilié à la date du règlement.

L'évaluation du paiement de la jambe fixe restera la même que celle expliquée ci-dessus. Mais la valorisation de la jambe flottante est légèrement modifiée. Ici, étant donné que nous ne nous tenons pas à la date du règlement, l'actualisation pour le paiement à taux variable sera le paiement du principal notionnel + le taux variable pour la période restante .

Regardons l'exemple.

Supposons que A & B concluent un accord de swap pour deux ans dans lequel A paie fixe (ici A est court sur une obligation payante à coupon fixe) au taux de 4% et reçoit le LIBOR de B. résilier le contrat immédiatement.

Un principal notionnel est de Rs 1 00 000 / - et le LIBOR de deux ans est de 4,5%.

Valeur des Swaps = B flottant - B fixe, où,

B float = PV de tous les paiements de taux flottant restant et,

B fixe = PV du paiement à taux fixe restant.

Flottant B = puisque l'évaluation a lieu six mois avant le règlement, la VA du paiement à taux variable serait le principal notionnel, c'est-à-dire Rs.100000 / - plus le paiement du coupon à taux variable qui est dû dans les six prochains mois. La même chose peut être trouvée en utilisant deux ans de courbe LIBOR.

(P + C) * e -r * t = (100000 + 4500) * e-0,045 * 0,5

= 102175,00

Par conséquent, B float = Rs.102175.00

B fixe = Le paiement fixe total à effectuer par A pour la deuxième année est le principal de Rs.100000 / - et les intérêts de Rs.4000 / - (100000 * 0.04). Ce montant doit être actualisé avec un LIBOR de deux ans, soit 4,5% pendant six mois puisqu'il reste six mois pour expirer le contrat.

(P + C) * e -r * t = (100000 + 4000) * e-0,045 * 0,5

= 101686.12

Par conséquent, B fixe = 101686.12

Valeur des swaps = Rs.102175 - Rs.101686.12

= Rs.488.88

Que sont les swaps de devises en finance?

Comme un swap de taux d'intérêt (comme expliqué ci-dessus), les swaps de devises (également connus sous le nom de Cross Currency Swaps) est un contrat dérivé permettant d'échanger certains flux de trésorerie à un moment prédéterminé. La différence fondamentale ici est que, dans le cadre des swaps de devises, le principal est échangé (non obligatoire) à la création ainsi qu'à l'échéance du contrat et les flux de trésorerie sont libellés dans les différentes devises, générant donc un risque de crédit plus important.

Une autre différence entre ces types de swaps est que, dans les swaps de taux d'intérêt, les flux de trésorerie sont compensés au moment du règlement alors que, dans les swaps de devises, ces derniers ne sont pas compensés mais échangés en réalité entre les parties.

Mécanique des swaps de devises

Supposons que deux sociétés EDU Inc. (basée aux États-Unis) et CBA Inc. (basée en Inde) aient conclu un swaps de devises, dans lequel EDU Inc. paie 5% en INR et reçoit 4% en USD (et CBA Inc. paie 4% en USD et reçoit 5% en INR) chaque année pendant les deux prochaines années (voir Image: 3 ). Au début du contrat, les deux parties ont échangé un certain montant de mandants (EDU Inc. a échangé 80000 USD et CBA Inc. a échangé 100000 INR). Le taux au comptant actuel est de 65 INR / USD.

Ici, à chaque date de règlement, EDU Inc. paiera 5 000 INR (100 000 * 0,05) à CBA Inc. et recevra respectivement 3200 USD (80000 * 0,04) de CBA Inc.. En outre, à la fin du contrat, les deux parties échangeront le montant principal, c'est-à-dire qu'EDU Inc. paiera 100 000 INR et CBA Inc. paiera 80000 USD.

Évaluation des swaps de devises en finance

Les swaps de devises sont valorisés de la même manière que les swaps de taux d'intérêt, en utilisant DCF (méthode obligataire). Par conséquent,

Valeur des swaps de devises (long sur une obligation) = B long sur la devise - S o * B short sur la devise ,

Valeur des swaps de devises (short sur une obligation) = B short sur la devise - S o * B long sur la devise, où

S 0 = cours au comptant de la devise

Comprenons cela à travers un numérique.

En prenant l'exemple ci-dessus en considération, supposons que le taux d'intérêt en Inde est de 6% et aux États-Unis est de 4%. Supposons que le taux d'intérêt reste constant tout au long de la durée de vie d'un accord de swaps tant dans l'économie. Les taux de change pour les devises sont de 65 INR / USD .

Avant de procéder à la valorisation du contrat de swap, examinez d'abord les flux de trésorerie dans le tableau ci-dessous:

* Le facteur d'actualisation est arrivé par la formule e -r * t

# PV des flux de trésorerie arrivés via la formule Flux de trésorerie * Facteur d'actualisation

Comme mentionné ci-dessus, la valorisation des swaps de devises se fait également par l'actualisation des flux de trésorerie. Par conséquent, ici, nous allons calculer la VA totale des flux de trésorerie dans les deux devises.

PV des flux de trésorerie INR = 53820,36 INR

PV des flux de trésorerie USD = 28182,30 USD

Depuis, EDU Inc. est long sur USD et court sur INR, par conséquent,

Valeur des swaps = B USD - S 0 * B INR

= 28182,30 - (1/65) * 53820,36

= 28182,30 - 828,01 = 27354,49

En un mot

- Il s'agit d'un contrat dérivé de gré à gré entre deux parties échangeant une séquence de flux de trésorerie avec une autre à un taux prédéterminé pendant une période de temps déterminée.

- En vertu de l'accord de swaps, une partie échange des flux de trésorerie fixes en retour de flux de trésorerie flottants échangés par l'autre contrepartie.

- Les swaps financiers les plus courants sont les swaps de taux d'intérêt et de devises.

- Un swap de taux d'intérêt ordinaire échange un paiement à taux fixe contre un paiement à taux variable sur une période de swaps.

- Un contrat de swap équivaut à une position simultanée sur deux obligations.

- L'avantage comparatif des taux donne à penser que lorsqu'un des deux emprunteurs a un avantage comparatif sur le marché des taux fixes ou variables, il améliore sa responsabilité en concluant le swap.

- La valeur du swap pour un bénéficiaire à taux fixe est la différence entre la valeur actuelle du paiement à taux fixe restant et la valeur actuelle du paiement à taux variable restant et pour un taux variable, le récepteur est la différence entre le paiement actuel la valeur du paiement à taux variable restant et la valeur actuelle du paiement à taux fixe restant.

- Les swaps de devises échange les flux de trésorerie dans différentes devises ainsi que le montant du principal à la création et à l'échéance, mais pas obligatoire.